Los atropellos que las entidades bancarias han perpetrado contra los consumidores durante los últimos años a la hora de conceder préstamos hipotecarios – especialmente en la época del llamado “boom inmobiliario” anterior a la crisis financiera de 2.007- parecen no tener fin. Ahora nos encontramos con un nuevo frente abierto; las HIPOTECAS REDAL, situación que se da cuando en el préstamo no se ha establecido un sistema de amortización concreto, o se ha establecido con errores en las fórmulas aplicables, o de manera compleja y poco transparente, lo que conduce o debería conducir a que el consumidor pueda devolver el préstamo como considere oportuno, siempre dentro del plazo máximo de amortización pactado.

Cuando aún nos encontramos lidiando sin descanso desde asociaciones de consumidores como ADICAE frente a los abusos de la banca en el ámbito de la contratación bancaria en los últimos años con una serie de cláusulas y prácticas que harían sonrojar a cualquiera – cláusulas suelo, gastos hipotecarios, IRPH, preferentes, subordinadas, tarjetas revolving, swaps, préstamos multidivisas… – con juzgados y Audiencias atascados en toda España por el increíble número de asuntos que aún están pendientes de resolver, y la exacerbada litigiosidad de la banca en todos estos asuntos a pesar de resolverse en miles y miles de veces en favor de los consumidores afortunadamente, y con cientos de miles de asuntos no obstante ya resueltos en todos los temas que acabo de relacionar, hace unos meses, un magnífico informe de un economista de Baleares, el Sr. Guillem Bou, por encargo de la Dirección de Consumo de las Islas Baleares, nos ha puesto sobre aviso sobre otra “nueva” cuestión, que pudiera ser si no la última, la “penúltima” de la Banca, con potencialidad para provocar un nuevo terremoto judicial de asuntos, y quien sabe si que se puedan declarar nulos muchos de los desahucios de personas que no pudieron pagar en su días las cuotas de sus hipotecas, con consecuencias aún por determinar: estamos hablando de las llamadas “HIPOTECAS REDAL”.

A los abogados, y a los juristas en general (incluidos jueces y magistrados), en general nos cuesta más entender cuestiones que vayan relacionadas con el uso de complejas fórmulas financieras o matemáticas, pero una vez que se entiende, nos damos cuenta de que se trata del enésimo abuso de la banca con los consumidores.

En este artículo vamos a intentar exponerles, de la manera más clara posible, sin utilizar términos jurídicos ni financieros excesivamente complejos, de que va todo esto de las “Hipotecas Redal” o “Cláusula de amortización Redal”.

El término “REDAL” es el acrónimo de la expresión latina “Redito Ad Libitum”, que podemos traducir a nuestro castellano de manera aproximada como “que se puede devolver libremente” o que se “puede devolver a voluntad”; luego ya de entrada llegamos a la primera conclusión: “REDAL”, no es una cláusula, es una consecuencia, que deriva precisamente de la inexistencia de una cláusula, o de la falta de concreción o transparencia de una cláusula, que ya les adelantamos cual es: la de que en cualquier préstamo debe determinar cual es el sistema de amortización de un préstamo (es decir, como se devuelve, como se va a pagar en el tiempo dicho préstamo).

REDAL no es una cláusula, sino la consecuencia de la inexistencia de la misma, o una errónea formulación o transparencia, en relación con el sistema de amortización de un préstamo, es decir, sobre de COMO se devuelve dicho préstamo.

¿A que les resulta increíble pensar que hay muchos préstamos, hipotecarios o no, en nuestro país que no especifican, con la debida claridad, o no lo especifica de ningún modo, cuál es el sistema de amortización del mismo, es decir, cómo se va a pagar en el tiempo el dinero prestado y los intereses, de tal manera que se deja, prácticamente a la voluntad unilateral del Banco el que sea quien al final decida cómo se paga? ¿Increible? Pues sigan leyendo…

En todo préstamo -sea hipotecario o personal- hay dos pactos financieros, con su correspondiente fórmula matemática- que deben -o deberían- constar siempre:

1.- El Pacto financiero sobre los intereses (remuneratorios); es decir, qué intereses voy a pagar por el dinero prestado (denominado “capital” del préstamo).

2.- El Pacto financiero sobre cómo voy a pagar esos intereses, y cómo voy a pagar o devolver el capital prestado (es lo que se denomina “amortizar” el préstamo).

Pues bien; el primero de los pactos, suele estar especificado en el contrato de préstamo con relativa facilidad (si nos olvidamos por supuesto de cláusulas suelo, irph, etc.); suele pactarse el interés (precio) que voy a tener que pagar en una de estas dos modalidades:

- A) Interés a tipo Fijo: por ejemplo, tipo de interés 3% anual. La ventaja del tipo de interés a tipo fijo es que, suban o bajen los tipos de interés de referencia del mercado (habitualmente el “Euribor”) nos dará igual y pagaremos siempre lo mismo, en este ejemplo, el 3% anual (o el tipo que se haya pactado en el contrato), en los 20, 30 o 40 años en que hayamos pactado el plazo de amortización del préstamo. Como en cualquier préstamo, a mayor cantidad de años a devolver el préstamo, mayor cantidad de intereses totales a pagar.

- – B) Interés a Tipo variable: es la modalidad en la que se han suscrito la inmensa mayoría de préstamos hipotecarios en nuestro país en los últimos 20-25 años. Aquí, el tipo de interés que pagaremos anualmente por la cantidad prestada -y la que nos va quedando por pagar año a año- va a depender de un “índice de referencia” -habitualmente el Euribor a 1 año- más el margen que se pacte con el banco, de tal manera que el tipo de interés se irá revisando anualmente en nuestros préstamos.

Pero en en este artículo nos vamos a centrar no en cuanto se paga por el préstamo (tipo de interés remuneratorio o precio del dinero prestado) sino en el otro aspecto: en el “COMO SE PAGA”: El sistema o modo de AMORTIZACION del préstamo.”

Y aquí es donde llegamos a la problemática en la que se acuña el término REDAL al que nos acercamos; veamos por qué.

En la inmensa mayoría de préstamos en nuestro país, sean hipotecarios o personales, sean a tipo fijo o variable, se aplica el llamado sistema de “CUOTAS MIXTAS DE AMORTIZACION”; es decir, la cuota de amortización que iremos pagando (habitualmente mes a mes, aunque pueden ser también cuotas trimestrales, semestrales, anuales…) estará compuesta de una parte que se destina al pago de capital, y otra parte que se destina a intereses.

En casi todos ellos, sobre todo en los préstamos hipotecarios, el sistema de amortización utilizado (repetimos, “utilizado” por las entidades bancarias, pero no “pactado”), es el llamado SISTEMA FRANCES; su característica principal es que, durante el periodo de revisión del tipo de interés (por ejemplo si es anual, durante todo el año) la cuota total de amortización, está compuesta de capital más intereses (por ello se les llama mixtas), y va a ser siempre la misma, pero los primeros meses, la parte proporcional de cuota que se destinará al pago de intereses es mayor, y la que se destinará al pago de capital, menor; a cada cuota sucesiva, esa proporción irá variando, disminuyendo progresivamente la parte destinada al pago de los intereses y aumentando la parte destinada al pago del capital.

Un cliente, a quien llamaremos Damián, me preguntó un dia: “¿Cómo puede ser que si yo saqué un préstamo de 100.000 euros a 30 años, y llevo pagando 10 años sin fallar una sola cuota, no haya pagado ya la mitad del préstamo, sino que sigo debiendo más de 60 mil euros de los 100.000 que me prestaron?” La respuesta a esta pregunta es la siguiente: “porque no tiene ud. -o no le están aplicando- el sistema de amortización alemán, sino seguramente el francés.

¿Cómo puede ser que si yo saqué un préstamo de 100.000 euros a 30 años, y llevo pagando 15 años sin fallar una sola cuota, no haya pagado ya la mitad del préstamo, sino que sigo debiendo más de 60 mil euros de los 100.000 que me prestaron?” La respuesta a esta pregunta es la siguiente: “porque no tiene -o no le están aplicando- el sistema de amortización alemán, sino seguramente el francés.”

La mayoría de los prestatarios consumidores piensan que este efecto sucede por el tipo de interés, es decir, por “cuanto” se paga por el préstamo; pero no, la mayor incidencia para que esto ocurra está relacionada con el “COMO” se paga, es decir, con el sistema de amortización del capital prestado.

Veámoslo con un ejemplo; imaginemos que el préstamo hipotecario al que nos hemos referido antes de 100.000 euros, lo hemos contratado en este mes de Diciembre, y lo vamos a devolver en 30 años, y el tipo de interés pactado es fijo del 3%:

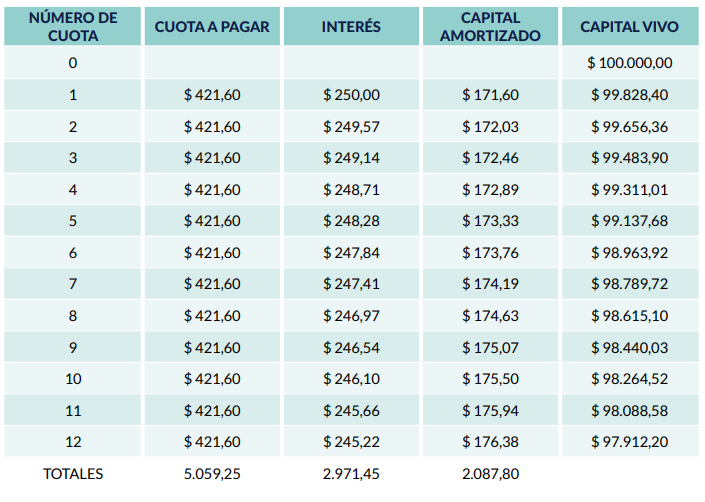

Aplicando el sistema de amortización francés, estas serán las cuotas mensuales que pagaremos durante el primer año:

Es decir, habríamos pagado en un año 5.059,25 euros de cuota, de los cuales habrían ido a devolución de capital 2.087,80 euros, y nuestro coste de intereses en el año habría sido de 2.971,45 euros. Si sacamos la proporción, habríamos destinado al pago de capital el 41,26% de lo pagado, y a intereses el 58,73% de lo pagado, en ese primer año.

Cada mes, como vemos, durante toda la vida del préstamo, pagaremos una cuota fija de 421,60 euros.

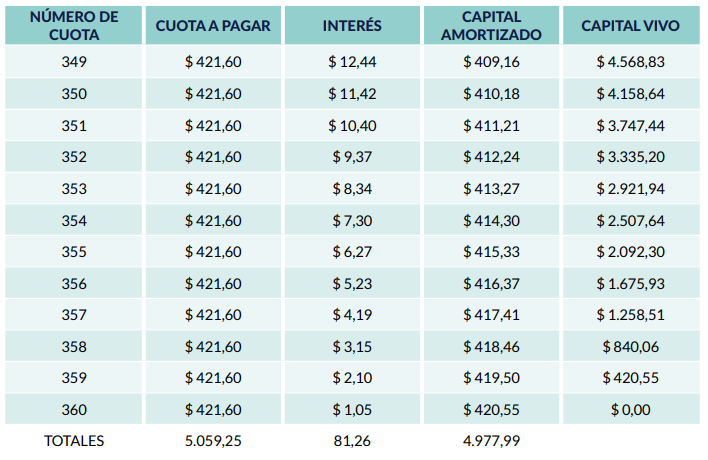

Ahora comparémoslo con el que sería el cuadro de amortización del último año, el 30, de este mismo préstamo:

Como vemos, el último año de amortización del préstamo, pagaríamos el mismo importe de cuotas mensuales, pero de ellas, nada menos que 4.977,99 van a devolución de capital, y sólo 81,26 euros anuales a intereses (frente a los 2.087,80 euros del primer año). Es decir, que el último año, habríamos destinado a pago de capital el 98,39% del total que hemos pagado (casi todo), y solo el 1,61% del total de lo pagado a intereses.

Este como hemos dicho, es el sistema de amortización “FRANCES”, que tiene su fórmula matemática o financiera, y que es el mayormente utilizado por las entidades bancarias en España.

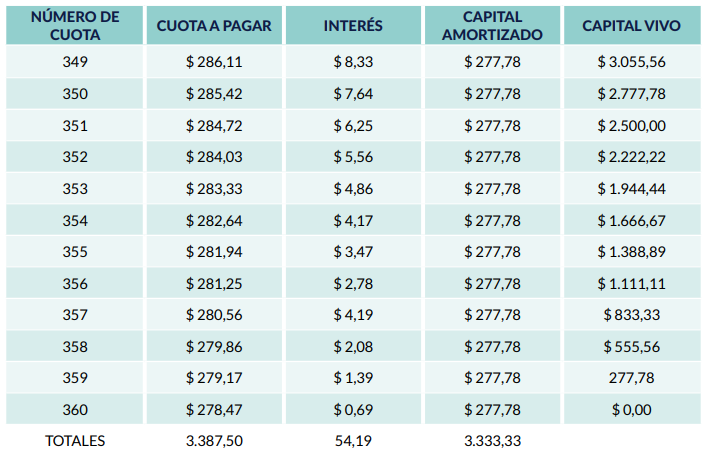

Pero no es el único posible, ni mucho menos; el segundo más frecuentemente utilizado -en países de nuestro entorno, y en muy pocos casos en España- es el sistema de amortización “ALEMAN”. En este sistema, también de “CUOTA MIXTA”, lo que se fija como invariable cada mes (o periodo de amortización) es la parte que se destina a pagar capital, y a partir de ahí, se calculan los intereses, y la cuota a pagar, y de esta manera, la cuota total será más alta, e irá bajando progresivamente, mes a mes. Veamos, para el mismo préstamo y duración, como quedaría el COMO PAGAR con este sistema alemán:

Como vemos, aquí empezamos pagando una cuota mensual mayor (527,78 e. en lugar de los 421,60 e. del otro sistema), pero, pagando una cantidad similar de intereses al año que en el otro sistema, destinamos sin embargo una cantidad mayor a devolución de capital.

Veamos ahora el último año, el 30, por este sistema alemán:

Como vemos, en este sistema, el último año ya habremos tenido que pagar unas cuotas de amortización inferiores (por debajo de 300 euros al mes, frente a los 421,66 del sistema francés), el coste de intereses del último año sería aún más bajo y el importe destinado a capital sería el mismo que el primer año, y el mismo que todos los años (3.333,33 x 30 = 100.000).

Si sumamos, en un sistema y en otro, la totalidad de intereses que habríamos pagado, en el sistema frances nos habrían supuesto un total de 51.858,51 euros, mientras que en el sistema alemán, 45.179,17 euros, es decir, más de 6.000 euros menos.

Vemos pues que el COMO se va a pagar, aun cuando sea al mismo tipo de interés, influye poderosamente en el coste final del préstamo.

Y por cierto, en el sistema alemán, D. Damián si que, a los 15 años de 30, sí habría devuelto justo la mitad del dinero prestado, 50.000 euros.

Si el préstamo estuviera concertado a interés variable en vez de a tipo fijo, los resultados serian igualmente comparables, con la única diferencia que, anualmente (o semestralmente, o trimestralmente, según esté pactado el periodo de revisión del tipo de interés) se recalcularán las correspondientes cuotas y cuadros de amortización, pero las diferencias entre un sistema de amortización y otro serían seguramente similares.

Es decir, como vemos, el sistema de amortización de cuotas mixtas de amortización (una parte destinada a intereses y otra a capital), puede darse en distintos sistemas de amortización, sea el francés, sea el alemán, o sea cualquiera otro que se pacte, que los hay, y se halla pactado un tipo de interés fijo, o tipo de interés variable.

Pero entonces, Sr. Abogado, ¿cual es mejor? ¿El francés? ¿El alemán? Pues mire ud., dependerá de sus perspectivas e intereses; si usted es optimista, y piensa que más adelante va a mejorar en su empleo o actividad a futuro, pero al principio prefiere pagar menos de cuota, aunque a lo largo de toda la vida del préstamo le salga más caro, quizás opte por el sistema francés; e igualmente si su intención es vender pronto la vivienda; pero si usted es más pesimista y cree lo contrario, o que le puede ir peor, o simplemente quiere que le salga a lo largo de la vida del préstamo lo más barato posible, aun a costa de pagar más cuota al principio, o no piensa venderla a corto o medio plazo, quizás optara por el sistema alemán, o cualquier otro que se pacte, que los hay; pero lo relevante no es si un sistema es peor o mejor que otro; lo relevante es que a ud., consumidor, por un lado, se le informe debidamente de todo esto antes de contratar, que lo entienda y pueda decidir qué sistema de amortización le interesa, y no se le imponga incluso sin saberlo (es lo que se llama transparencia material, es decir que ud. conozca, antes de contratar, cual va a ser la auténtica carga económica y jurídica del tipo de préstamo que firma); y por otro, que dicho sistema de amortización esté claramente determinado en el contrato y figure en el mismo, no que no figure ninguno, o que si figura, la fórmula matemática expresada en el contrato sea errónea, o sea ininteligible, muy compleja, nada sencilla, y oscura en su propia redacción (es lo que se llama control de incorporación de la cláusula o defecto de transparencia formal).

La concurrencia, respecto del sistema de determinación de la amortización en el préstamo, esto es, del COMO se va a pagar, de falta de transparencia, sea material o formal, o de las dos, determina o debe determinar la nulidad de dicha cláusula y por tanto, la no vinculación del consumidor a dicho sistema, con lo que el efecto o consecuencia de dicha situación debería ser lo que se denomina “REDAL”, es decir: que el consumidor pueda devolver el capital prestado como él quiera o le vaya bien, siempre que lo devuelva dentro del plazo máximo de amortización pactado, y con los respectivos intereses que correspondan; y dentro de ese “como quiera”, estaría incluso el pagarlo todo al final del préstamo -es decir, devolverlo en una sola cuota final de capital y todos los intereses- .

Pues bien, llegados a este punto, estamos en condiciones de asegurarle que una inmensa mayoría de préstamos hipotecarios firmados en nuestro país adolecen, en lo que a determinación del sistema de amortización del préstamo se refiere, de uno de estos dos defectos: o no se dice nada en el mismo, ni si el sistema de amortización va a ser el francés, alemán u otro, o se dice de forma tan alambicada, ininteligible y compleja para el entendimiento de un consumidor medio, que no supera los estándares de la transparencia formal y/o material.

Esta es, por ejemplo, una cláusula tipo de una entidad bancaria cualquiera:

En cada vencimiento del período de amortización, el importe absoluto de los intereses devengados desde el vencimiento anterior se calculará multiplicando el capital pendiente durante el plazo que media entre ambos vencimientos por el tipo de interés anual (expresado en tanto por unidad) y por la duración de dicho plazo, expresada en años

¿Ha entendido ud. algo? No se preocupe, salvo que sea licenciado en económicas (y aún así), lo normal es no entenderla.

Pues bien, aunque de diferentes maneras, con distintas cláusulas pero similar estilo complejo e ininteligible -y esto si es que existe, porque en muchos casos como le hemos dicho ni se especifica siquiera el sistema de amortización- o con fórmulas matemáticas erróneas (cierto que a veces por un mero problema de transcripción correcta a las escrituras de préstamo notarial), en la mayoría de escrituras de préstamo existe un defecto invalidante, a nuestro juicio, de la determinación del sistema de amortización y de ese COMO se paga, o COMO se puede pagar.

Y a estas alturas, el avispado lector ya habrá anticipado, cuales puedan ser la consecuencias: si el consumidor tiene libertad de decidir como pagar, o pagar menos importe de cuota al principio y más al final, por no haberse incorporado de manera válida al contrato la cláusula que establece dicho sistema de amortización, o ser erróneo, complejo o no transparente, significa que el mero hecho de que el consumidor deje de pagar 12, 24 o 100 cuotas en un préstamo cuyo plazo de amortización son 200 o 300 cuotas, no supondría incumplimiento de pago del prestatario; y en consecuencia que el banco no le puede exigir el pago, y lo que llamamos jurídicamente iliquidez e inexigibilidad de la deuda.

Y como consecuencia, entre otras, el que muchos préstamos hipotecarios que se han declarado vencidos por entidades bancarias por impago de cuotas, con el posterior procedimiento de ejecución hipotecaria que ha terminado en subasta y adjudicación del inmueble al banco, perdiendo el consumidor la propiedad de su vivienda, pudieran declararse nulos, incluso con recuperación de la propiedad de la vivienda por el mismo, siempre y cuando el consumidor deudor hipotecario que sigue aún habitando en la que fue su vivienda habitual, en virtud de la moratoria antidesahucios establecida por la Ley 1/2013 -cuya fecha tope en principio es hasta el próximo mes de Mayo de 2.024, aunque todo hace pensar que se volverá a prorrogaraunque ya la vivienda no es jurídicamente suya, sino del Banco.

La consecuencia de la declaración de nulidad del sistema de amortización del préstamo por falta de incorporación y transparencia, debería convertir a éste en REDAL, con libertad de forma de devolución del préstamo por el consumidor, y por tanto resulta inexigible e ilíquido hasta el final del plazo de amortización; por lo que podrían ser declarados nulos muchos procedimientos de ejecución hipotecarios iniciados por impago de cuotas del préstamo, y donde el deudor ya hubiera perdido la propiedad de su vivienda, pero no la posesión aún.

Piénsese que, aunque no hay datos fiables de cuantas personas en nuestro país y sus familias continúan habitando en unas viviendas que en su día fueron suyas, pero ya no lo son, nos atrevemos a afirmar que pueden rondar el medio millón de familias en esta situación, y creciendo, en una especie de situación que podríamos llamar de “zombies hipotecarios” (creen que siguen siendo deudores hipotecarios pero ya no lo son, y que viven en una vivienda que les parece suya pero ya no lo es); y que, mientras no pierdan la posesión de sus viviendas, podrían en cualquier momento, conforme a la doctrina del TJUE, alegar cualquier tipo de cláusula o práctica abusiva del préstamo hipotecario que antes no haya sido examinada, a instancia de parte o de incluso oficio, por el juez del procedimiento.

¿Imposible? No debería serlo; cierto es que de momento, conocemos pocas sentencias, prácticamente ninguna, que haya declarado nulo un préstamo hipotecario por nulidad como tal del sistema de amortización, declarándola REDAL -es decir, con libertad de amortización para el consumidor-; pero también es cierto que esta cuestión se está planteando ahora poco a poco en los juzgados de instancia, normalmente junto con otras cláusulas o prácticas abusivas, y será muy importante saber explicarlo muy bien a nuestros Fuentes: jueces y magistrados: y es que no es suficiente con que en un préstamo se establezca el plazo de amortización; o el número de cuotas a pagar; o simplemente que los pagos se harán en cuotas mixtas comprensivas de capital e intereses; es necesario que se indique perfectamente en el contrato cual es el sistema de amortización pactado (francés, alemán, u otro que se pacte), que se incluyan las fórmulas correctas del pacto financiero de amortización, y además de esa inclusión y redacción clara y simple, que antes de celebrar el contrato, al consumidor se le haya explicado, y éste lo haya entendido perfectamente, para ser consciente de la carga económica y jurídica de lo que firma.

Si este torpe jurista que suscribe, al que le ha costado un tiempo entenderlo -y esperamos que este artículo le haya servido a ud. lector, consumidor, para también entenderlo – nuestros Tribunales, con jueces y magistrados en general con un excelente nivel de formación jurídica y en muchas ocasiones también económica, de seguro lo terminarán entendiendo perfectamente también.

En próxima entrega hablaremos también de las llamadas “hipotecas de cuota creciente o de progresión geométrica”, de alguna manera relacionadas con las REDAL y con el sistema de amortización del préstamo, y sus perniciosos efectos sobre el consumidor prestatario -aún peores que los RED.